投資信託での利益に確定申告は必要?ケース別の対応や注意点を解説

近年、投資への注目が高まり、投資信託に関心を持つ方も増えています。これから投資をはじめようという方や投資を始めて間もない方のなかには「投資信託で利益を得た場合に確定申告は必要?」「投資信託で損失が出た場合にも確定申告するの?」など迷う方もいるのではないでしょうか。

投資信託で利益を得た場合には税金がかかりますが、全ての場合に確定申告が必要となるわけではありません。

この記事では、投資信託で確定申告が必要なケースと不要なケースを詳しく紹介するとともに、確定申告をする際の注意点などをまとめて解説します。

目次

投資信託で得られる利益の種類とは?

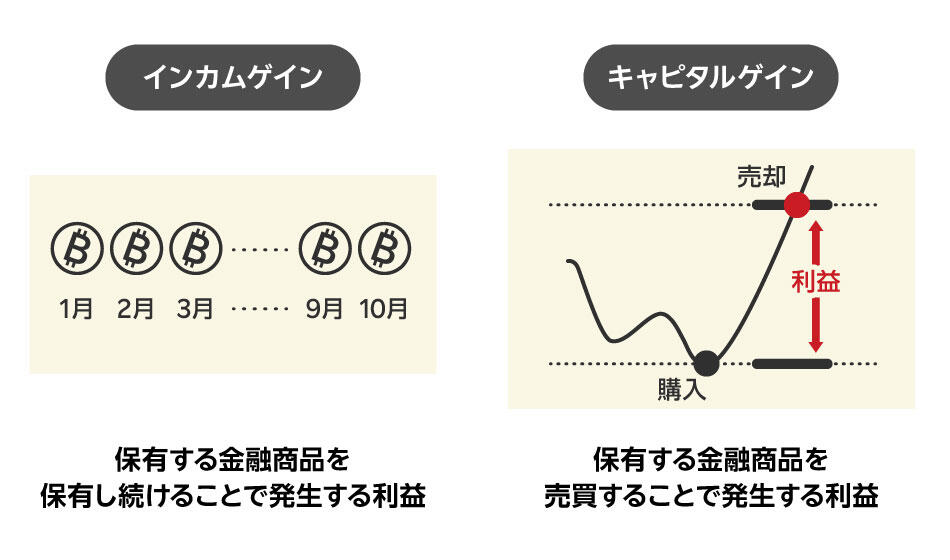

投資信託から生じた利益には税金がかかりますが、そもそも投資信託で得られる利益は大きく分けると「インカムゲイン」と「キャピタルゲイン」の2つになります。

【投資信託で得られる利益】

- ① インカムゲイン:金融商品を一定期間保有したときに得られる利益のこと。利子や配当金、収益分配金など。

- ② キャピタルゲイン:保有する金融商品を売買することで発生する利益のこと(購入時よりも売却時に価格が上がり得られる利益)。譲渡益(売却益)・解約差益・償還差益など。

投資信託で得られる利益はおもに2つ

なお、投資信託のインカムゲインとキャピタルゲインには、所得税15%、復興特別所得税0.315%※、住民税5%、計20.315%の税率で税金が課されます。

※所得税に上乗せされている復興特別所得税は所得税の2.1%に相当する金額(15%×2.1%=0.315%)で、2037年まで課されます

投資信託で得られる利益(インカムゲイン、キャピタルゲイン)について、まずは以下で詳しくご説明します。

① 投資信託で得られるインカムゲインとは

インカムゲインとは、金融商品を一定期間保有したときに得られる利益のことです。

継続的に保有していることで得られる利益であり、具体的には投資信託の運用によって投資している債券の「利子」や株式の「配当」、利息などの利益が生じた場合に投資信託を購入した投資家に支払われる「分配金」などが該当します。

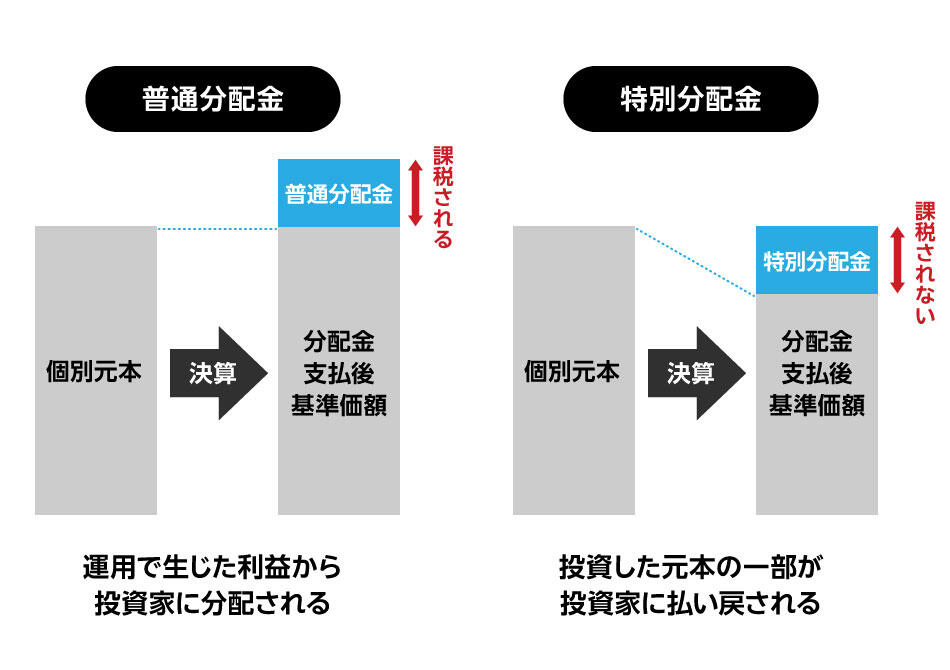

分配金は、運用成果や今後の運用戦略を考慮したうえで運用会社が決定し、決算時に支払われることが一般的です。投資信託には、定期的に分配金が支払われる「分配金あり」のタイプと解約または売却するまで分配金を支払わずに再投資する「分配金なし」のタイプがあります。分配金ありのタイプには、大きく分けると「普通分配金」と「特別分配金(元本払戻金)」の2種類があり、課税の有無にも違いがあります。

投資信託の分配金の種類

| 投資信託分配金 | 詳細 | 課税の有無 |

|---|---|---|

| 普通分配金 | 投資信託の元本の運用により生じた収益から支払われる利益のこと。普通分配金のうち、各投資家の個別元本(購入価格)※を上回った部分が課税対象となる。 | 課税される |

| 特別分配金 (元本払戻金) |

投資した元本の一部が投資家に払い戻されるもの。 投資額(個別元本)の一部が払い戻しされるだけで、利益は生じていないため課税対象にはならない。 |

課税されない |

※個別元本は、追加購入時(分配金の再投資を含む)や元本払戻金の受け取り時に再計算され、変化します

普通分配金と特別分配金の違い

「分配金あり」のタイプと、「分配金なし」のタイプのいずれも普通分配金が発生した時点で課税対象となり、自動的に再投資する「分配金なし」の場合、税金を差し引いた金額が再投資に使われます。

なお、税制上の所得区分は、株式投資信託※1から支払われる分配金が「配当所得」、公社債投資信託※2から支払われる分配金が「利子所得」です。

※1 株式投資信託:株式を組み入れて運用できる投資信託(実際に組み入れるかどうかは自由)

※2 公社債投資信託:株式を一切組み入れず、国債や社債などの債券(公社債)を中心に運用される投資信託(株式の組み入れは不可)

② 投資信託のキャピタルゲインとは

前述のインカムゲインに対し、保有する金融商品を売買することで発生する利益のこと(購入時よりも売却時に価格が上がり得られる利益)をキャピタルゲインといいます。

具体的には、投資信託を売却・途中解約・償還したときの基準価額から取得価額を差し引いたときの差額(差益)であり、「譲渡益(売却益)」「解約差益」」「償還差益」などがあります。

なお、投資信託を手放したときの基準価額が購入したときより低いときには、「差損(損失)」となり税金はかかりません。

差益が出た場合の税制上の所得区分は、いずれも譲渡所得です。

投資信託による利益で確定申告が不要なケースとは?

投資信託でキャピタルゲイン(譲渡益(売却益)・解約差益・償還差益)が出た場合、原則として確定申告をしなければなりませんが、実際には不要になるケースが多いです。ここでは確定申告が不要なケースを具体的にみていきましょう。

なお、投資信託の分配金(普通分配金)については、配当所得、利子所得いずれも受け取り時に20.315%(復興特別所得税を含む)の税金が源泉徴収されているため、原則として確定申告は不要です。

【確定申告が不要なケース】

- ① 特定口座(源泉徴収あり)で取引している場合

- ② 投資などによる所得が20万円以下である場合

- ③ NISA口座やiDeCo(イデコ)口座で取引している場合

- ④ 年末調整の対象となる給与所得者で一定の条件を満たしている場合

- ⑤ 公的年金受給者で一定の条件を満たしている場合

それぞれについて、以下で詳しくみていきましょう。

① 特定口座(源泉徴収あり)で取引している場合

投資信託の購入に利用できる口座には、「一般口座」「特定口座(源泉徴収あり)」「特定口座(源泉徴収なし)」「NISA口座」があります。

特定口座を選ぶと、一般口座とは異なり金融機関が口座内の損益を計算して、1年間の損益をまとめた「年間取引報告書」を発行するため、ご自身で損益計算する必要がありません。年間取引報告書を使えば、譲渡益 (売却益)がある場合も簡単に確定申告がおこなえます。

さらに、源泉徴収ありの特定口座の場合は、金融機関が所得税および住民税の計算をおこなったうえで税金を源泉徴収して納税まで済ませてくれるため、原則として確定申告は不要です。

② 投資などによる所得が20万円以下の場合

投資信託などによる所得が20万円以下の場合、次に該当する方は確定申告が不要です。

- 給与所得が2,000万円以下の方

- すでに公的年金の受給が始まっていて、公的年金などの収入が400万円以下の方

ただし「投資信託などで得た所得20万円」は、投資信託の利益のほか、副業収入など給与所得以外の所得の合算となるため注意しましょう。

③ NISA口座やiDeCo(イデコ)口座で取引している場合

NISA(少額投資非課税制度)、iDeCo(個人型確定拠出年金)はどちらも国の制度で、専用口座で取引をおこないます。NISAとは、NISA口座内で購入した金融商品から得た利益において税金がかからない制度です。一方のiDeCoは、老後の資産形成を目的に、拠出した掛金をご自身が選んだ商品で運用する制度で、運用中は利益に税金がかかりません。

NISA口座では運用益が非課税になるため、投資信託の運用で利益が出ても課税されず、確定申告も必要ありません。

iDeCo口座についても、60歳以降の年金の受け取り開始まで運用益に税金はかからないため、確定申告は不要です。ただし、iDeCoは掛金全額が所得控除の対象になり、自営業や無職の方などは控除を受けるために確定申告が必要です。勤務先で年末調整をおこなう会社員や公務員の方などは、年末調整で控除を受けられるため、所得控除を受けるための確定申告は原則不要ですが、会社員や公務員の方でも、年末調整の対象にならない方、年末調整でiDeCo掛金の申告を忘れた方が控除を受けるには申告が必要になります。

iDeCoは受け取り方を「一時金として一括で受け取る」「年金として受け取る」「一時金・年金を組みあわせて受け取る」の3種類から選べますが、以下に該当する場合は確定申告が必要です。

- 「全額を一時金」として受け取り、「退職所得の受給に関する申告書」を提出せず、後から税金の還付を受けるとき

- 「全額を年金」、または「一部を一時金、残りを年金」として受け取る場合の年金受け取り部分(iDeCoの給付金を含む公的年金などの収入が年間400万円以下、かつ公的年金などの雑所得以外の所得金額が20万円以下の場合、確定申告は不要)

④ 年末調整の対象の給与所得者で一定の条件に該当しない場合

給与所得者の方は、給与の支払者がおこなう年末調整によって所得税額が確定し、納税も完了するため、確定申告の必要がないケースがほとんどです。しかし、年末調整の対象となる給与所得者であっても確定申告をする必要がある場合があります。以下のいずれかに該当していると確定申告は必要になります。

【給与所得者でも以下に該当すると確定申告が必要に】

(以下の(A)は「給与所得および退職所得以外の所得金額の合計(投資信託の譲渡益(売却益)など)」とします。)

- 1. 給与の年間収入金額が2,000万円を超える方

- 2. 1ヵ所から給与の支払いを受けている方で、(A)が20万円を超える方

- 3. 2ヵ所以上から給与の支払いを受けている方のうち、給与の全額が源泉徴収の対象となる場合に、年末調整されなかった給与の収入金額と(A)の合計額が20万円を超える方※

- 4. 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている方

- 5. 災害減免法により源泉徴収の猶予などを受けている方

- 6. 源泉徴収義務のない者から給与等の支払いを受けている方

- 7. 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額より多くなる方

※給与の収入金額の合計額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の所得控除の合計額を差し引いた金額が150万円以下で、(A)が20万円以下の方は除く

出典:国税庁「No.1900給与所得者で確定申告が必要な人」をもとに作成

なお、上記(A)の20万円には、投資信託の譲渡益(売却益)などのほか、副業収入などの所得も合算して判断します。また、所得税の確定申告は不要でも、住民税の申告は別途必要になるため注意しましょう。

⑤ 公的年金受給者で一定の条件に該当する場合

公的年金受給者は原則として確定申告が必要です。公的年金も所得の一種であるため、所得税と住民税の課税対象となるからです。ただし、「確定申告不要制度」というものがあり、この制度の条件に当てはまる場合には確定申告が不要になります。具体的には、公的年金受給者でも以下に該当していると確定申告が不要になります。

【公的年金受給者でも以下に該当すると確定申告が不要に】

• 公的年金等※1の収入金額の合計額が400万円以下であり、かつその公的年金などの全部が源泉徴収の対象

• 投資信託の譲渡益(売却益)など、公的年金等に係る雑所得以外の所得金額※2が20万円以下

※1 国民年金や厚生年金、共済組合から支給される老齢年金、恩給、国民年金基金、厚生年金基金、企業年金(確定給付企業年金、確定拠出年金など)、個人型確定拠出年金(iDeCo)など

※2 生命保険や共済などの契約にもとづいて支給される個人年金、給与所得、生命保険の満期返戻金 など

上記に該当する方は所得税の確定申告は不要ですが、投資信託の譲渡益(売却益)があれば、住民税の申告は別途必要になるため注意しましょう。

投資信託による利益で確定申告が必要なケース

次に、投資信託で利益(譲渡益など)を得たときに確定申告が必要なケースも確認しましょう。ここでは、次の5つのケースを紹介します。

【確定申告が必要なケース】

- ① 一般口座や特定口座(源泉徴収なし)で取引している場合

- ② 異なる金融機関の口座間で損益通算している場合

- ③ 赤字を翌年以降に繰り越す場合

- ④ 還付金が発生する場合

- ⑤ 配当控除で所得税の還付を受けたい場合

それぞれについて、詳しくみていきましょう。

① 一般口座や特定口座(源泉徴収なし)で取引している場合

前述のとおり、「特定口座(源泉徴収あり)」で取引した場合は、投資信託で譲渡益(売却益)などを得ても原則として確定申告は不要です。しかし、「一般口座」や「特定口座(源泉徴収なし)」の場合、譲渡益(売却益)を得ていれば、ご自身で確定申告する必要があります。

「特定口座(源泉徴収あり)」を選ぶと、一般口座とは異なり金融機関が口座内の1年間の損益を計算して「年間取引報告書」を発行するため、ご自身で損益計算する必要がなく手続きが比較的容易といえます。

ただし、「特定口座(源泉徴収あり)」を選ばないほうがよい場合もあります。たとえば、もともと投資信託の譲渡益(売却益)以外で確定申告が不要な方で、1年間で得られる譲渡益(売却益)の見込額が小さく、確定申告が不要である場合、「一般口座」や「特定口座(源泉徴収なし)」で取引し、確定申告をしなければ譲渡益(売却益)に所得税はかかりません(住民税はかかります)。しかし、「特定口座(源泉徴収あり)」では譲渡益(売却益)の金額に関係なく20.315%の税率で税金が源泉徴収されるため、このようなケースでは、「一般口座」や「特定口座(源泉徴収なし)」を選んだ方が結果的に税負担はおさえやすいでしょう。

② 異なる金融機関の口座間で損益通算する場合

損益通算とは、1年間に出た譲渡益(売却益)などの利益と損失を相殺できる制度です。たとえば、ある年の譲渡益(売却益)の合計が10万円で、譲渡損の合計が3万円であれば、損益通算によって課税対象となる利益は7万円になります。

複数の金融機関に口座をお持ちの場合、異なる金融機関の口座間で損益通算をするには確定申告が必要です。損失の出ている口座と利益の出ている口座があるなら、ご自身で確定申告をおこなった方が税金をおさえられます。

ただし、投資信託の元本払戻金(特別分配金)は保有する個別元本の一部が戻るだけで利益でも損失でもないため、損益通算の対象外となります。

③ 赤字を翌年以降に繰り越す場合

先ほどの損益通算で譲渡損が譲渡益(売却益)を上回った場合、損益通算後の損失分は、翌年から最長3年間繰り越せます。これを、「繰越控除」と呼びます。

繰越控除を適用するには、「特定口座(源泉徴収あり)」であっても確定申告が必要です。

④ 還付金が発生する場合

「特定口座(源泉徴収あり)」を利用すると、投資信託に利益が出た時点で金融機関によって一律20.315%の税率で税金が源泉徴収されます。

たとえば、ほかに収入のない方が「特定口座(源泉徴収あり)」で投資信託を運用していたとします。譲渡益(売却益)が20万円以下であれば、本来なら税金はかかりません。しかし、利益が発生した時点で源泉徴収されているため、その年度は税金を納め過ぎた状態となります。

この場合に確定申告をすると、納め過ぎた税金が還付されます。

「特定口座(源泉徴収あり)」で運用される投資信託の譲渡損益は、自動的に損益通算されます。損益通算後の譲渡損益と年間の分配金が損益通算された結果、年間の課税所得が決まります。

たとえば、以下のようなケースをみてみましょう。

【譲渡損益の損益通算】

- 3月譲渡益10万円(源泉徴収額10万円×20.315%=20,315円)

- 9月譲渡損20万円(還付額20,315円)

【年間の分配金】

- 6月分配金10万円(源泉徴収額20,315円)

譲渡損10万円と分配金10万円が損益通算されて課税所得は0円のはずが、分配金を受け取ったときの源泉徴収額20,315円を納め過ぎている状態です。このように納め過ぎた税金を還付金として受け取るには、確定申告が必要です。

⑤ 配当控除で税金の還付を受けたい場合

株式投資信託の分配金(配当所得)は、総合課税で確定申告をおこなうと配当控除の適用を受けられます。

配当控除は、税額控除です。税額控除は納税額から直接控除されるため、所得控除(課税所得からの控除)よりも納める税額を減らす効果が高く、適用を受けられる場合のメリットは大きいといえます。

ただし、適用対象となる投資信託には、国内株式の組み入れが少ない、あるいはまったくない投資信託は対象外になるなど、一定の条件があります。また、配当控除率も、株式などの組み入れ割合や所得によって変わります。

もう1点注意したいのが、総合課税と申告分離課税の違いです。総合課税では所得税率が所得に応じた累進課税となり、税率は5%から45%(住民税率は一律10%)、申告分離課税の税率は一律20.315%です。

総合課税の場合、課税所得330万円超695万円以下の税率(所得税、復興特別所得税、住民税の合計)は30.42%(配当控除適用後の実効税率で17.41%)で、申告分離課税の税率20.315%を下回るため、配当控除のメリットに加えて、総合課税を選択した方が税額をより減らせる可能性があります。

ただし、配当控除の適用を受けると、譲渡所得との損益通算はできなくなります(併用不可)。譲渡損失や繰越損失がある場合、申告分離課税を選択して、損益通算をしたほうが税金が安くなるケースもあるため、比較して有利な方を選ぶ必要があります。

配偶者控除の適用を受けている方や、国民健康保険に加入している方は、総合課税を選択することで控除額や保険料に影響するおそれがあるため注意が必要です。

投資信託による利益を確定申告するやり方

確定申告は、1年間(1月1日から12月31日)の所得と所得税を計算し、申告と納付をおこなう手続きです。所得がある場合の申告は、翌年2月16日から3月15日までの間におこないます。

「一般口座」「特定口座(源泉徴収なし)」は原則として申告が必要です。「特定口座(源泉徴収あり)」は原則として申告不要ですが、複数の証券会社で「特定口座(源泉徴収あり)」の取引がある場合や昨年までの株式などの譲渡損失を繰越控除する場合などに申告が必要です。

口座の種類によって、確定申告をおこなうときの対応は以下のように異なります。

口座の種類別・確定申告の対応

| 口座の種類 | 確定申告 | 確定申告をおこなうときの対応 |

|---|---|---|

| 特定口座(源泉徴収あり) | 原則不要 | 毎年1月頃に証券会社から送付される「年間取引報告書」にもとづいて確定申告する |

| 特定口座(源泉徴収なし) | 原則必要 | |

| 一般口座 | 原則必要 | 1年間の譲渡損益をご自身で計算して確定申告する |

「特定口座」を選ぶと金融機関が1年間の譲渡損益を計算して「年間取引報告書」にまとめてくれるため、確定申告に必要な数値をご自身で計算する必要がありません。

「一般口座」の場合、分配金が支払われるときに発行される「支払通知書」や「収益分配金のお知らせ」を利用し、譲渡益(売却益)・解約差益・償還差益をご自身で計算する必要があります。

投資信託による利益を確定申告するときの注意点

投資信託で譲渡益(売却益)を得て確定申告が必要なケースに該当するにもかかわらず確定申告をしなかった場合は、ペナルティを受ける恐れがあります。

金融機関は、金融商品の売却や決済などがあると、支払い金額や源泉徴収金額の記載された「支払調書」(一般口座の場合)や、「特定口座年間取引報告書」(特定口座の場合)を税務署に提出します。税務署はこれらから無申告や過少申告を把握します。

利益が出ているのに確定申告をせずにいると税務署から指摘され、ペナルティとして次のような追徴課税を受けることになります。

- 無申告加算税:納税額のうち50万円までの部分は15%、50万円超300万円までの部分は20%、300万円を超える部分は30%を乗じた金額が課される(2023(令和5)年分以降)

- 延滞税:期限後申告は申告書提出日が納付期限となり、期限までに納税しなければ納付までにかかった日数に応じて利息相当の延滞税が課される(納期限翌日から2ヵ月を経過する日までは原則年7.3%、2ヵ月を経過した日以降は原則年14.6%、特例による軽減あり)

譲渡益(売却益)が出て確定申告が必要な方は、忘れずに申告するようにしましょう。

還付を受けるための申告は義務ではないためペナルティはありませんが、翌年1月1日から5年を経過すると還付を受けられなくなります。

もしも確定申告を忘れた場合はどうする?

確定申告で還付申告を忘れていた場合には、過去にさかのぼって申告することが認められています。還付申告をする年分の翌年1月1日から5年間おこなうことができます。

すでに申告した内容に誤りがあった場合にも、修正申告によって、後から内容を修正できます。

修正申告の期限は、税額を実際より多く申告していた場合は法定申告期限(原則翌年3月15日)から5年、税額を実際より少なく申告していた場合は、税務署から更生(指摘)を受けるまでの間です。

この際、修正によって納税額が少な過ぎた場合、あるいは還付金が多過ぎた場合には、追加で納める(あるいは返納する)税金に加えて過少申告加算税※を収めなければなりません。また、納税期限は修正申告当日になります。申告忘れや修正に気づいたら、すみやかに対応しましょう。

※新たに納めることになった税金の10%相当額(新たに納めることになった税金が当初の申告納税額または50万円のいずれか多い金額を超えている場合、超えている部分については15%)

資産形成の知識はプロから教わることもできる

投資をスタートしてから間もない方にとって、投資信託のしくみや税金との関係、資産形成のプロセスについて理解することは簡単ではありません。ご自身で学ぶことは大切ですが、わかりにくい点や疑問点がある場合には、専門知識を備えたプロから学ぶことも有効な手段です。

保険募集代理店 楽天インシュアランスプランニング株式会社が提供する「お金のセミナー」は、投資信託をはじめ、資産形成にまつわるテーマを扱うセミナーです。数多くのセミナーで活躍する専門性の高い講師陣が揃い、安心して受講できます。会場セミナーとオンラインセミナーから選択可能で、ウェブサイトから簡単に申込むことができるのでぜひご参加ください。

お金のセミナー

「お金のプロ」から学んで「お金の知識」も蓄えましょう

まとめ

投資信託から得られる利益には、キャピタルゲイン(分配金)とインカムゲイン(譲渡益(売却益)・解約差益・償還差益)があります。投資で得た利益は課税対象ですが、「特定口座(源泉徴収あり)」で取引している場合は証券会社が源泉徴収するため、原則として確定申告は不要です。

ただし、「一般口座」や「特定口座(源泉徴収なし)」で運用していて譲渡益(売却益)が出たときや、損益通算をしたいとき、還付を受けたいときなど、確定申告をしなければならないケース、確定申告をした方が良いケースもあります。どのようなときに申告が必要なのか、正しく理解しておきましょう。

確定申告が必要である場合に放置しているとペナルティを受ける恐れもあるので、申告を忘れないでください。

投資信託のしくみや必要な手続きなど、わからないことがあればプロへの相談も検討しましょう。

監修者情報

ファイナンシャルプランナー 竹国 弘城

RAPPORT Consulting Office (ラポール・コンサルティング・オフィス)代表。名古屋大学工学部機械・航空工学科卒業。証券会社、生損保代理店での勤務を経て、ファイナンシャルプランナーとして独立。お金に関する相談や記事の執筆・監修を通じ、自身のお金の問題について自ら考え、行動できるようになってもらうための活動を行う。ミニマリストでもあり、ミニマリズムとマネープランニングを融合したシンプルで豊かな暮らしを提案している。趣味はサウナ(サウナ・スパプロフェッショナル)。

- 資格情報

- 1級ファイナンシャルプランニング技能士、日本FP協会会員(CFP®)

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

- ※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問い合わせください。

- ※税制上・社会保険制度の取扱いは、このページの最終更新日時点の税制・社会保険制度にもとづくもので、全ての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2024年9月25日)

2407385-2407