もらい火は火災保険の補償対象に含まれる?火元への損害賠償請求についても詳しく紹介

火災はかならずしも自宅から発生するとは限りません。隣家などから発生した「もらい火」により自宅が焼けてしまうこともあります。では、万が一もらい火で自宅が燃えてしまったら、発生の原因となった隣家から賠償してもらうことはできるのでしょうか?あるいは、ご自身で加入していた火災保険で損害をカバーできるのでしょうか?

この記事では、隣家からの賠償の可否や火災保険での補償の有無、もらい火の対策方法まで、わかりやすく解説します。

もらい火(類焼)で自宅が全焼......。火元に損害賠償請求できる?

ご自身でどれほど火災に注意をしていても、隣家からの出火による「もらい火(類焼ともいいます)」で自宅まで燃え広がって損害を受ける可能性はゼロではありません。自宅から出火した場合であればご自身の火災保険で損害をカバーできますが、火元が隣家である場合には損害賠償請求ができるのか気になるところでしょう。

結論としては、もらい火で自宅の建物や家財に損害が出ても、火災の火元である隣人に「重大な過失」がなければ、損害賠償請求はできません。失火責任法において「失火者に重大な過失がなければ損害賠償を請求できない」と定めているからです。

ここでの「重大な過失」とは、通常ならおこなって当然の注意を著しく欠いた場合や、火災の発生を容易に予見・防止できるにもかかわらず注意を怠った場合をいいます。

具体的には以下のような例があげられます。

-

「重大な過失」の例

-

- 台所のガスコンロに天ぷら油の入った鍋をかけて加熱中、その場を離れて出火させた

- たばこの吸殻が完全に消えたことを確認せず、ごみ袋に入れて放置してそのまま外出し、出火した

- 漏電の可能性があり回線修理などの指摘を受けたが、適切な措置を講じず漏電により出火した

隣家からのもらい火(類焼)は火災保険で補償できる

前述のような「重大な過失」に相当する場合でなければ火災の火元となった人に損害賠償請求できないため、もらい火にもご自身で備える必要があります。もらい火によるリスクをカバーするためには、火災保険への加入がおすすめです。火災保険はもらい火のような第三者が原因で発生した火災による損害も補償されます。

火災保険の詳しい補償内容は以下でご紹介します。

火災保険の補償対象は?

一般的に火災保険では、ご自身による失火や隣家などからのもらい火による損害を補償しています。したがって、もらい火によって自宅が燃えてしまったという場合でも、補償の対象になります。

なお、火災保険は火災が原因で生じた損害しか補償されないと思っている方もいるかもしれません。実際には、火災のほか、落雷や破裂・爆発、風災や水災といった自然災害、水濡れ、盗難などさまざまなリスクに対応しています。補償の対象となる災害などは以下のとおりです。

火災保険のおもな補償内容

| 補償内容 | 補償される一例 |

|---|---|

| 火災 | 失火やもらい火による損害 |

| 落雷 | 落雷による火災や電化製品などの損害 |

| 破裂・爆発 | ガス漏れなどによる爆発や火災など、破裂や爆発による損害 |

| 風災・雹(ひょう)災・雪災 | 台風や雹(ひょう)・大雪などによる損害 |

| 水災 | 台風や大雨などにともなう洪水・床上浸水などによる損害 |

| 建物の外部から物体の衝突など | 物件への自動車の衝突、石・ボールなどの衝突など、建物外部からの物体による損害 |

| 水濡れ | 上階からの水漏れや配管の設備の故障で水浸しになるなど、水漏れによる損害 |

| 騒擾(じょう)・労働争議 | 騒擾(じょう)や集団行為にともない物件が壊されるなど、破壊行為や暴力による物件の損害 |

| 盗難 | 盗難にともなう盗取・汚損・損傷による損害 |

| 不測かつ突発的な事故 | 自宅で起きた、故意ではなく突発的な事故による損害 |

※補償対象は保険会社や契約内容によって異なります。

契約内容によりますが、火災保険に加入することで上の表にあるようなさまざまなリスクに備えられます。また、火災保険に地震保険を付帯することで、地震による損害も補償されます。地震が発生しやすい日本で地震の被害に備えるには、火災保険に加えて地震保険にも加入するとよいでしょう。

また、火災保険の補償対象は、以下のように「建物」と「家財」の2つにわかれています。

火災保険のおもな補償対象

| 補償範囲 | 補償対象 |

|---|---|

| 建物のみ |

|

| 家財のみ |

|

| 建物・家財の両方 | 建物のみ、家財のみの補償対象をトータルでカバー |

※補償対象は保険会社や契約内容によって異なります。

火災保険の補償対象は、必要に応じて「建物のみ」「家財のみ」「建物・家財両方」の3パターンから選択できるのが一般的です。もらい火により自宅が燃えてしまったという場合でも、たとえば、「建物・家財の両方」を補償範囲に設定している場合には、家具や家電製品などの家財も補償されます。

建物と家財、それぞれの補償範囲は以下で解説します。

建物

建物の補償範囲は、建物本体だけではなく、それに付属する門や塀、垣、車庫や物置なども含まれるのが一般的です(庭木などは、補償対象に含む保険会社と含まない保険会社があり、パンフレットや約款などで確認が必要です)。

そのほかにも、物置や冷暖房設備など広義での建物が補償の対象となります。また損壊した家の修理の間、ホテルに宿泊した場合の費用など、臨時で必要となる費用についても保険金支払いの対象となる場合があります。

家財

家財の補償範囲には、家具や衣類といった日常生活に必要なもの(不動産以外のもの)のほか、貴金属や宝石なども含まれます。ただし、1個または1組あたりの価額が保険会社指定の金額を超えるものは、保険証券に明記されていないと補償対象にならない場合があるため注意しましょう(このようなものを「明記物件」といいます)。

しかし預貯金証書や小切手、通貨、クレジットカード、プリペイドカード、電子マネー、データなどは補償の範囲外であるため注意が必要です。

賃貸物件の場合、所有者である大家さんが建物の火災保険に加入していれば、入居者自身は家財のみを対象とした火災保険(家財保険)に加入すれば十分です。一方、持ち家の場合はご自身で建物と家財両方のリスクに備える必要があります。

もらい火による火事は火災保険でいくらくらい補償される?

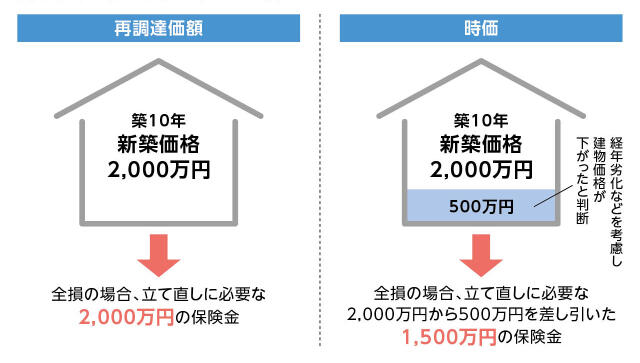

火災保険の保険金額は適正な評価にもとづいて設定します。評価額には「新価(再調達価額)」と「時価」の2つの基準があり、加入者(契約者)自身で設定することが一般的です。

再調達価額(新価)と時価額の違い

| 再調達価額(新価) | 損害が生じたものを再築または再取得するのに必要な金額をもとに決める方法。 建物が全焼したときなどは、支払われた保険金で同じ建物を建てることも可能。 |

|---|---|

| 時価 | 同等のものを新規購入するときに必要な金額から経過年数や消耗により減少した価値を差し引いて決める方法。建物が全焼した場合、支払われた保険金だけでは同じ建物を建て直したり買い替えをしたりすることができない可能性がある。 |

たとえば、もらい火で自宅が全焼してしまった場合、同じ建物を立てるために2,000万円必要になるとします。再調達価額(新価)で設定している場合には補償金額(保険金額)は2,000万円になり、保険金だけで同等の建物を建て直したり家財を買い替えたりできます。

一方、時価額を基準に保険金額を設定すると、損害額(支払われる保険金額)は事故発生時の時価額を基準に算出されます。そうなると、保険金額だけでは同等の建物を建て直したり買い替えたりできない可能性が出てきます。

なお、再調達価額(新価)で設定する場合には、時価よりも保険料は高くなります。建物を再築するために十分な補償を受けるためには、再調達価額(新価)での契約がのぞましいでしょう(建物の再築が不要な場合などを除きます)。

再調達価額と時価の違いの例

賃貸物件でもらい火を受けたときの注意点

賃貸物件に住んでいて、部屋を借りているときにもらい火の被害にあった場合はどうなるのでしょうか?

この場合、建物自体は大家さん(家主)が所有しており、通常は大家さん自身が加入している火災保険から保険金が支払われます(失火者に重大な過失がない場合)。しかし、入居者が所有する家財については、大家さんの加入する火災保険では補償されないため、補償を受けるには入居者自身が家財を補償対象とする火災保険(家財保険)に加入していなければなりません。

なお、もらい火ではない場合には原状回復義務が生じるため、建物(戸室)を元の状態に戻さなければなりませんが、もらい火の場合には貸主への原状回復義務はありません。この大家さんに対する入居者の損害賠償責任を補償するのが「借家人賠償責任保険(特約)」です。借家人賠償責任特約は、家財保険に付帯して加入することが一般的で、加入が賃貸契約の条件になっている場合もあります。

隣家からのもらい火に備えるための対策のまとめ

隣家からのもらい火に備えるにはどうすればよいでしょうか。ここではご自身でできるもらい火への備えをご紹介します。以下のような対策をおこない、万が一もらい火を受けた場合でも被害を最小限におさえられるようにしましょう。

火災保険に加入する

冒頭でもお伝えしましたが、失火責任法により「失火者に重大な過失がない限り、失火者にもらい火による損害を賠償してもらうことはできない」と定められています。また、もらい火はご自身が原因ではないため、いくら気を付けても完全には防げない事故です。

そのため、住んでいる物件が賃貸・持ち家のどちらであっても火災保険に加入してしっかりとリスクに備えることをおすすめします。火災保険の保険金は、再調達価額を基準に設定するようにすることが大切です。

避難通路にものを放置しない、火災報知器を設置する

被害を出さないためにも、避難経路にはものを放置しないことも大切です。避難通路にものを放置したままにすると避難時に転倒のリスクが高まるほか、火の回りも早くなる可能性があるため日頃から片付ける習慣をつけましょう。

また、火災時に逃げ遅れることのないように、住宅用火災報知器を設置することも有効な策です。火災報知器は基本的には寝室と寝室がある階の階段上部(1階の階段は除く)に設置する必要があります。

まとめ

隣家からのもらい火で自宅が焼けてしまっても、失火者である隣人に重大な過失がない限り損害賠償請求をすることはできません。そのため、ご自身で経済的な損失をカバーしなければならない必要性が高いでしょう。「重大な過失」とは、注意を著しく欠いた場合や、火災の発生を容易に予見・防止できるにもかかわらず注意を怠った場合をいいます。

このようなもらい火による損害は、ご自身が普段からいくら気を付けていても完全には防げません。火災保険に加入し、もらい火の被害に備える必要があるでしょう。

実際に火災保険でいくらくらい補償されるのかは、契約時に「再調達価額(新価)」または「時価」のどちらを設定したかによって異なります。損害額は事故発生時の時価額を基準として算出されるため、「再調達価額(新価)」を基準に保険金額を設定すると保険金だけで同じ建物を建て直したり買い替えたりすることができます。

なお、これから火災保険に加入する、あるいは別の保険会社に変更したい、という方は比較サイトで検討するとよいでしょう。複数の保険商品から、保険料や保障内容を比較して、ご自身にあった保険を選ぶことがます。

- 火災保険

-

火災保険の見積(無料)・比較

詳しく見る

監修者情報

ファイナンシャルプランナー竹国弘城

RAPPORT Consulting Office (ラポール・コンサルティング・オフィス)代表。名古屋大学工学部機械・航空工学科卒業。証券会社、生損保代理店での勤務を経て、ファイナンシャルプランナーとして独立。お金に関する相談や記事の執筆・監修を通じ、自身のお金の問題について自ら考え、行動できるようになってもらうための活動を行う。ミニマリストでもあり、ミニマリズムとマネープランニングを融合したシンプルで豊かな暮らしを提案している。趣味はサウナ(サウナ・スパプロフェッショナル)。

- 資格情報

- 1級ファイナンシャルプランニング技能士、日本FP協会会員(CFP®)

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

- ※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問い合わせください。

- ※税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度にもとづくもので、全ての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2023年6月20日)

2303382-2406