火災保険の「風災」とは?補償対象や保険がおりないケースについて解説!

火災保険は「火災だけに備えるためのもの」と思われる方もいるかもしれません。しかし、火災保険は火災だけでなく、風災や水災など自然災害や盗難などにより、建物や家財に生じた損害も補償する保険です。とくに、近年、台風などの自然災害は頻繁に起きているため、自然災害による損害の補償を受けられる火災保険について関心を持つ方も多いのではないでしょうか。

火災保険で自然災害に備える場合には、補償内容や補償対象、保険金の請求期間など、火災保険の内容を正しく把握しておくことが大切です。この記事では、火災保険で風災に備える場合の補償内容、風災補償が受けられないケース、注意点などについてわかりやすく解説します。

火災保険における風災とは?

火災保険は、火災だけではなくさまざまな自然災害によって発生した損害についても補償を受けられます。その自然災害のなかでもとくに「風災」についてご紹介します。

風災で想定される損害例

風災とは、台風や突風、竜巻などの強い風によってもたらされる損害のことです。おもな例として以下があげられます。

-

風災で想定される損害例

-

- 強い風で住宅の一部(屋根など)が飛ばされた

- 小石などの飛来物で窓ガラスにひびが入った

- 雹(ひょう)が降って屋根に穴が開いた

- 豪雪によって建物が壊れた

また、風災は一般的に、雹(ひょう)災・雪災とあわせて補償されます。雹(ひょう)災とは、雹(ひょう)によって窓ガラスが割れたり、住宅設備が壊れたりして損害を被ることです。雪災は、大雪や吹雪などにより、屋根が雪の重みに耐えられず、住宅が倒壊するなどといった損害のことを指します。

風災を補償する火災保険の加入率

内閣府の発表(2015年データにもとづく)によると、火災保険に加入している世帯数は全国世帯数のうち、約82%の家庭が火災保険や火災共済に加入しており、火災や風災などに備えています。近年全国各地でさまざまな自然災害が発生しており、火災保険に関する注目度は年々高まっています。

火災保険における風災の補償対象

保険の商品によっても異なりますが、一般的に火災保険の補償対象は「建物」と「家財」に分かれています。

火災保険の補償は、①建物のみ補償、②家財のみ補償、③建物と家財のどちらも補償、という3つのパターンから選べる保険が一般的です。なお、賃貸住宅の場合には、家主・大家が「建物」を補償対象とした火災保険に加入します。家財については入居者自身が加入する必要があるため把握しておきましょう。

ここからは実際に「建物」や「家財」が具体的になにを指すのか、という点について解説します。

火災保険のおもな補償対象

| 補償範囲 | 補償対象 |

|---|---|

| 建物のみ |

|

| 家財のみ |

|

| 建物・家財の両方 | 「建物のみ」「家財のみ」の補償対象をトータルでカバー |

※補償対象は各保険会社によって異なります。

建物

建物には、住宅用スペース以外にも門や物置なども含まれます。また、庭木や屋外の冷暖房設備なども対象となる場合が一般的です。

基本的に、建物のある敷地内に設置されている設備が補償の対象となります。そのため、システムキッチンやバス、トイレなども建物として補償対象に含まれます。

家財

家財は、家具・家電や衣類を指すことが一般的ですが、敷地内にある自転車や125cc以下の原動機付自転車も補償対象です。宝石や美術品も火災保険の対象ですが、30万円を超える金額のものは明記物件として契約時に申告をしておかなければ、補償を受けられないため注意が必要です。

火災保険の風災補償がおりないケースはある?

火災保険は、風災によるすべての損害に対して保険金が支払われるわけではなく、一部補償の対象外となるケースもあります。たとえば、隣家への損害や吹き込みなどによる被害は補償の対象外になります。風災の補償がされないケースがあることも把握し、注意しておきましょう。

隣家への損害

火災保険の補償対象となるのは、あくまでも自己所有の建物や家財のみです。

たとえご自身の家の屋根が台風などで隣家の窓ガラスを割ったとしても、ご自身の家の屋根の損壊に対する補償はありますが、隣家の窓ガラスに対する補償はありません。なお、隣家への損害が自然災害による場合、不可抗力と判断され法律上の損害賠償責任は負わない可能性が高いです。

吹き込みによる室内への損害

強風や豪雨などで、窓や排気口から雨が吹き込んで室内が水浸しになった場合は火災保険の風災の対象外です。吹き込みで損害を受けたとしても、自然災害による損害と判断されないからです。

たとえば、窓の隙間からの雨の吹き込み による損害は、あらかじめ窓を閉めておくことで防ぐことができると考えられます。いわゆるヒューマンエラーの場合には補償が受けられないため注意が必要です。

風災では、窓ガラスが破損したり、外壁が風で飛ばされて室内が被害を負ったりした場合に補償を利用できます。

火災保険で風災を補償する際の注意点

実際に風災で損害があった場合、火災保険で補償を受けることができますが、火災保険の保険金を請求するにあたっては、いくつか注意しておくべき点があります。

火災保険の加入前、または保険金を請求する前にあらかじめ知っておきたい2つの注意点を紹介します。

保険金の請求期間は3年以内

保険法により保険金を請求できる期間は、保険金の請求権が発生した日の翌日から3年以内と定められています。後で請求しようと先延ばしにした結果、3年の期限が過ぎてしまう可能性もなくはありません。

また、一般的に保険契約には「遅滞なく請求すること」と定められていますが、先延ばしにしてしまうと損害の証拠不全などの理由によって支払いが拒絶される可能性もあります。期限間際に焦ることのないよう、損害があった場合は速やかに保険会社に届け出ましょう。

免責金額や損害額の上限がある

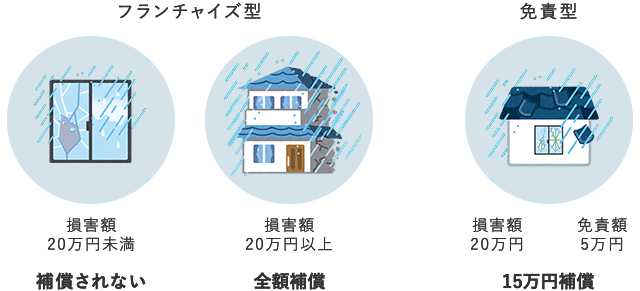

火災保険は加入時に、支払い事由が発生した場合に受け取れる保険金の金額を原則として設定しています。その金額を上限として保険金が支払われますが、支払われる方法には「免責型」と「フランチャイズ型」の2種類があります。

現在の一般住宅向け火災保険の主流は「免責型」で、フランチャイズ型を採用している商品はほとんどありません。しかし、一部の火災保険や昔契約して補償が継続中の火災保険にはフランチャイズ型の商品もあります。どちらのタイプなのかで支払われる保険金額が変わることもあるため、加入中の火災保険やこれから加入する火災保険の「型」は把握しておきましょう。

フランチャイズ形と免責型の違い

-

■免責型

-

免責型とは、契約時に免責金額(自己負担額)を定め、実際の損害額から免責金額を引いた金額が保険金として支払われる方法です。修理費が免責金額以下の場合、保険金は支払われません。また、一般的に、免責額が高いほど支払う保険料が抑えられます。

たとえば、上の図のように、免責金額を5万円に設定した免責型の火災保険に加入したとしましょう。自然災害が原因の雨漏りで損害額20万円だった場合、免責金額分5万円は自己負担となり、のこり15万円が保険金として支払われます。

-

■フランチャイズ型

-

フランチャイズ型とは、損害額が一定額を超えなければ保険金が支払われないという方式です。保険商品によって異なりますが、原則20万円を超えなければ保険金が支払われないように設定しているケースなどがあります。

たとえば、上の図のように、20万円に金額が設定されたフランチャイズ型の火災保険に加入したとします。自然災害が原因の雨漏りで損害額20万円未満だった場合には全額自己負担となります。しかし、損害額が20万円以上だった場合は全額が保険金から支払われます。

実際に保険金を請求しようとしても、自己負担額が発生したり、保険金が支払われなかったりするパターンが考えられるため、あらかじめ契約内容を確認しておきましょう。

まとめ

近年、風災を含む自然災害は増加傾向にあり、火災のみならず自然災害への備えとしても、火災保険に関心を持たれる方も多いのではないでしょうか。火災保険は、「強い風によって住宅の屋根の一部が飛ばされてしまった」といった台風や竜巻など風災による損害にも備えられます。

ただし、火災保険で補償対象となるのは、自己所有の建物や家財のみです。たとえご自身の家の屋根が台風などで隣家の窓ガラスを割ったとしても、隣家の窓ガラスに対しての補償はありません。また、窓の隙間からの雨の吹き込みなどで損害を受けたとしても、自然災害による損害ではないため補償されません。このように、風災補償で補償されないケースもあるため注意しましょう。

ほかにも、保険金を請求できる保険期間は3年以内と定められていること、火災保険には免責金額や損害額の上限があることも理解しておく必要があります。火災保険への加入を検討している方は、火災保険の契約内容をよく確認することが大切です。また、火災保険に加入後も必要に応じて定期的に見直しをおこない、ご自身の状況にあわせた補償内容であるか確認しましょう。

なお、保険選びに迷った場合は、比較サイトなどを活用することをおすすめします。保険料や補償内容をまとめて比較でき、ご自身に適した保険を探しやすくなるでしょう。

- 火災

-

火災保険の見積(無料)・比較

詳しく見る

また、ご自身ではなかなか決められないという場合でも、保険アドバイザーに相談しながら決めることも可能です。

- 保険無料相談実施中

-

保険の比較では、保険アドバイザーに無料で直接ご相談頂くことができ、ご相談頂いた内容をもとにお客様にあった解決策や保険をご提案させて頂きます。

詳しく見る

監修者情報

ファイナンシャルプランナー田仲幹生

外資系生命保険会社にて営業、その後税理士事務所に勤務しながらファイナンシャルプランナー資格を勉強し、CFP®と1級FP技能士を取得。その後、自身のFPとしての知識と投資・資産運用の経験を活かし独立、㈱あせっとびるだーずを設立し現在に至る。法人として株式投資や不動産投資をおこないつつ、ファイナンシャルプランナーとしての相談業務や投資と資産運用を教えるマネースクールなどを運営する。

- 資格情報

- 日本FP協会会員(CFP®)、1級FP技能士、宅地建物取引

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

- ※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問い合わせください。

- ※税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度にもとづくもので、全ての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2023年4月6日)

2303152-2403