生命保険の選び方のポイントとは?加入する際の注意点や年代別で意識すべきことも紹介

生命保険の加入を検討中の方のなかには、種類の多さから生命保険の選び方がわからず、加入に踏み切れていない方がいるかもしれません。

保険に対する考え方や保険で備えるべき保障内容は、誰もが同じというわけではありません。そのため、選び方のポイントを知り、ご自身にあった保険への加入が必要です。

この記事では、生命保険の種類や選び方を解説し、加入前に知っておきたい注意点や、年代別のポイントも紹介しています。ご自身にとって最適な生命保険を選ぶためにも、ぜひ参考にしてみてください。

生命保険には種類がある

生命保険には、さまざまな種類があり、それぞれで給付金・保険金の受け取り条件などが異なります。

受け取り条件は、被保険者が死亡または所定の高度障害になった場合や保険期間満了時に生存している場合、病気やケガによる入院・通院をした場合、がんと診断された場合など、保険商品ごとに特徴があります。

なお、被保険者とは、保障の対象になる人のことです。

ここからは、以下の生命保険それぞれの特徴について、詳しく見ていきましょう。

- 死亡保険

- 生存保険

- 生死混合保険

- 医療保険

- がん保険

- その他の保険

死亡保険

死亡保険は、被保険者が死亡、または所定の高度障害状態になった場合に、保険金を受け取れる保険商品です。

おもな死亡保険の種類として、保険期間が決められている「定期保険」や、一生涯保障される「終身保険」、設定した額を毎月受け取れる「収入保障保険」などがあります。

これらは被保険者にもしものことがあった際、のこされた家族の生活を支えるために加入する保険といえるでしょう。また、生計をともにしている家族のいない独身の方でも、ご自身が亡くなった後の葬儀代や遺品整理にかかる費用の準備などを目的に加入するという考え方があります。

生存保険

生存保険は、保険期間満了時に被保険者が生存していれば、満期保険金を受け取ることが可能な保険です。たとえば、子どもの学費を積み立てられる「学資保険」、老後に備えた「個人年金保険」などがあります。

学資保険は、子どもの大学進学や卒業時期などを満期保険金(学資保険金)として受け取ることができます。保険料払込期間中に契約者(親や祖父母など)にもしものことがあると、その後の保険料が免除されて保障が継続する特約や特則がセットになっている商品が一般的です。

個人年金保険は、所定の年齢まで保険料を払込み、年金支払期間になると年金形式で給付金が受け取れます。

また、保険料払込期間や給付金受取前に被保険者が死亡した場合に死亡給付金や見舞金が支払われるものもあります。ただし、死亡時に受け取れる給付金や見舞金は、払い込んだ保険料額相当の金額となり「定期保険」や「終身保険」などの死亡保険と比較すると、死亡保障としては抑えられた内容です。万が一に備えるためではなく、老後の生活資金などの貯蓄を目的として加入する保険といえるでしょう。

生死混合保険

生死混合保険は、死亡保険と生存保険の両方の要素を持つ保険商品です。生死混合保険の代表的なものは「養老保険」です。

被保険者が保険期間中に亡くなった場合は死亡保険金受取人に死亡保険金が支払われ、満期まで生存していた場合は満期保険金受取人に満期保険金が支払われます。養老保険は、死亡保険金と満期保険金が同額となるように設定されています。万が一に備えた保障を確保しつつ、貯蓄もしたいという方におすすめの保険です。

医療保険

医療保険は、病気やケガによる入院や手術にかかる医療費に備えるための保険です。

ほとんどの病気やケガに関する治療は「公的医療保険制度」によって医療費が軽減されますが、自己負担額がゼロになるわけではありません。加えて、入院の場合は個室希望の場合の差額ベッド代や食事代など、医療費以外の出費がかかるケースも少なくありません。

また、業務外の事由で病気やケガで会社を一定期間休んだ際、健康保険に加入している方であれば、「傷病手当金」を受け取ることができますが、給付額は給料の約2/3のため、貯蓄や家族構成の状況などによっては、経済的な負担が重くなる可能性もあります。国民健康保険に加入している方の場合は、傷病手当金は原則支給されない※ため、より病気やケガによる経済的リスクが高いといえます。

医療保険は、これらの公的医療保険制度では補いきれない自己負担分の支払いや収入減などの経済的リスクに備えることが可能です。

ちなみに、医療保険で受け取れる給付金には、入院1日につきいくらと決まっている入院給付金、手術を受ける場合に支払われる手術給付金などがあります。日帰り入院でもまとまった一時金で給付金が支払われるものや、放射線治療など特定の治療を受けたときに治療給付金が支払われるもの、一定期間健康であれば健康祝いの給付金が支払われるものも存在します。

※国民健康保険に加入されている方のうち、雇用され給与を受け取っている方かつ新型コロナウイルス感染症に感染あるいは感染の疑いがあり勤務できず、給与の一部または全部を受け取れない場合には国民健康保険の傷病手当金を受給できる可能性があります。

がん保険

医療費に備える保険のなかでも「がん」の保障に特化したものが、がん保険です。

保障は保険会社によって異なりますが、がん診断時に受け取れる給付金や、入院や手術を受ける場合の給付金、万が一死亡した場合に死亡保険金が支払われたりします。

従来は、入院や手術を必要とするがん治療が主流でしたが、近年では、「放射線治療」や「抗がん剤治療」などの通院治療、短期間の入院または日帰りで完了する手術も増えています。「平成30年度患者体験調査報告書」によると、がん診断時に収入のある仕事をしていた人のうち、がん治療のため、退職・廃業した人は19.8%でした。約80%の方は仕事をしながら治療をおこなえているようです。

以前のがん保険は、入院1日あたりの所定金額を給付する保険が一般的でしたが、このようながん治療の変化により最近のがん保険は、診断時の一時金給付や、治療ごとに所定の金額を支払う保障が主流になりつつあります。がん保険で受け取れる給付金の使い道は治療代だけでなく、通院にかかる交通費や入院準備に必要な日用品の購入、生活費などにもあてられ、用途は限定されません。

その他の保険

その他にも、介護が必要になったときの備えとして「介護保険」、病気やケガで働けなくなった際に生活を支える「就業不能保険」などの保険があります。

これらは、収入減や医療費の負担増に備えることができて、被保険者ご自身やその家族の生活を支えるための保険です。

生命保険の選び方のコツを5つ紹介

生命保険を選ぶ際には、以下の5つのポイントを押さえましょう。

- ①現状と今後の家庭内での予定(子どもの就学・進学、就職・転職・退職など)を確認する

- ②リスクと将来必要な金額を確認する

- ③公的支援や親族の援助があるか確認する

- ④支払い可能な保険料を考える

- ⑤約款や注意点までしっかり理解してから選ぶ

ここからは、それぞれ詳しく紹介します。

①現状と今後の家庭内での予定を確認する

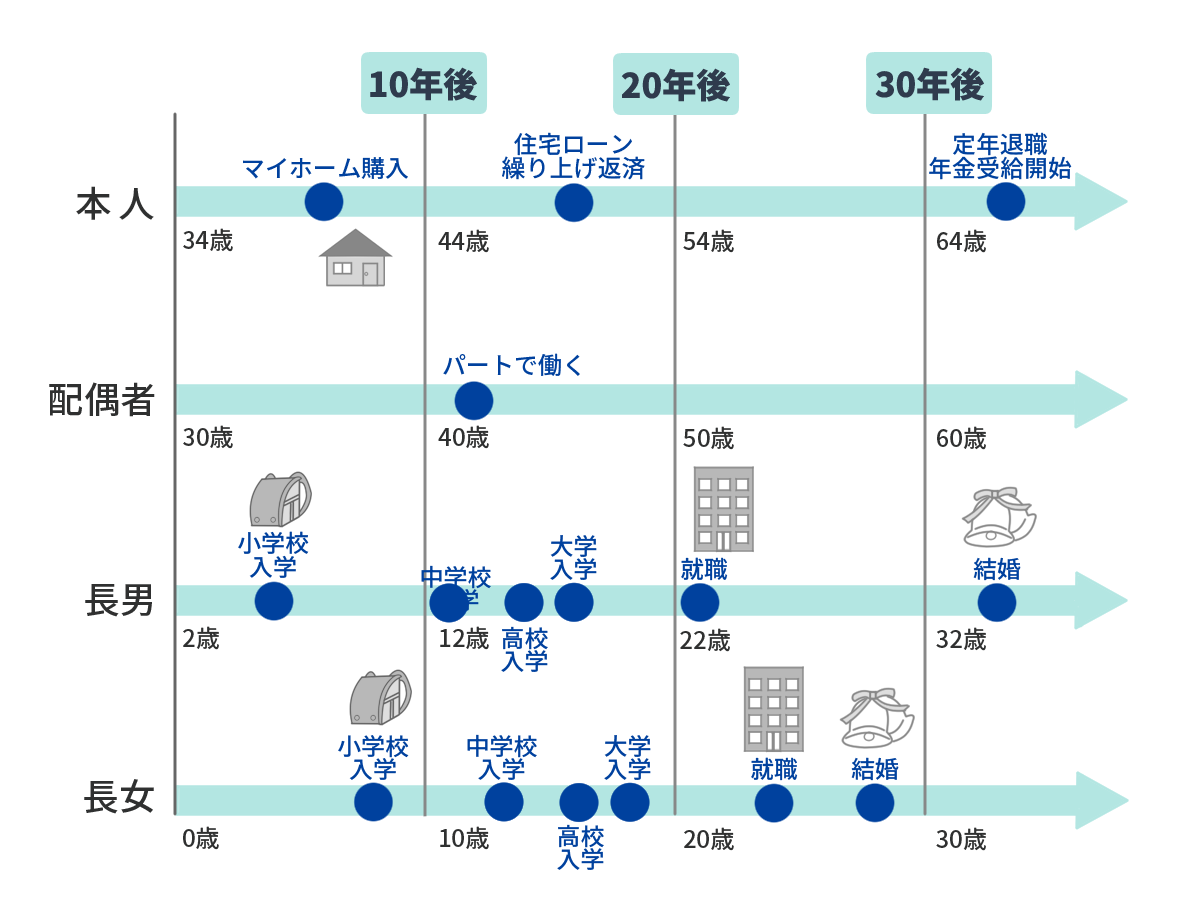

ライフプランの一例

生命保険を選ぶ際はまず、何のための資金が「いつごろに」「どれくらい」必要になるかを把握するため、現状と今後の予定を確認しましょう。

マイホームなどの購入予定時期、子どもの進学や卒業のタイミング、ご自身や配偶者の就労状況の変化など、具体的に書き出していくとわかりやすくなります。そして、被保険者だけでなく、世帯単位での預貯金や資産状況、収支などから資金計画を立て、保険で補うべきポイントを洗い出すことが大切です。

②リスクと将来必要な金額を確認する

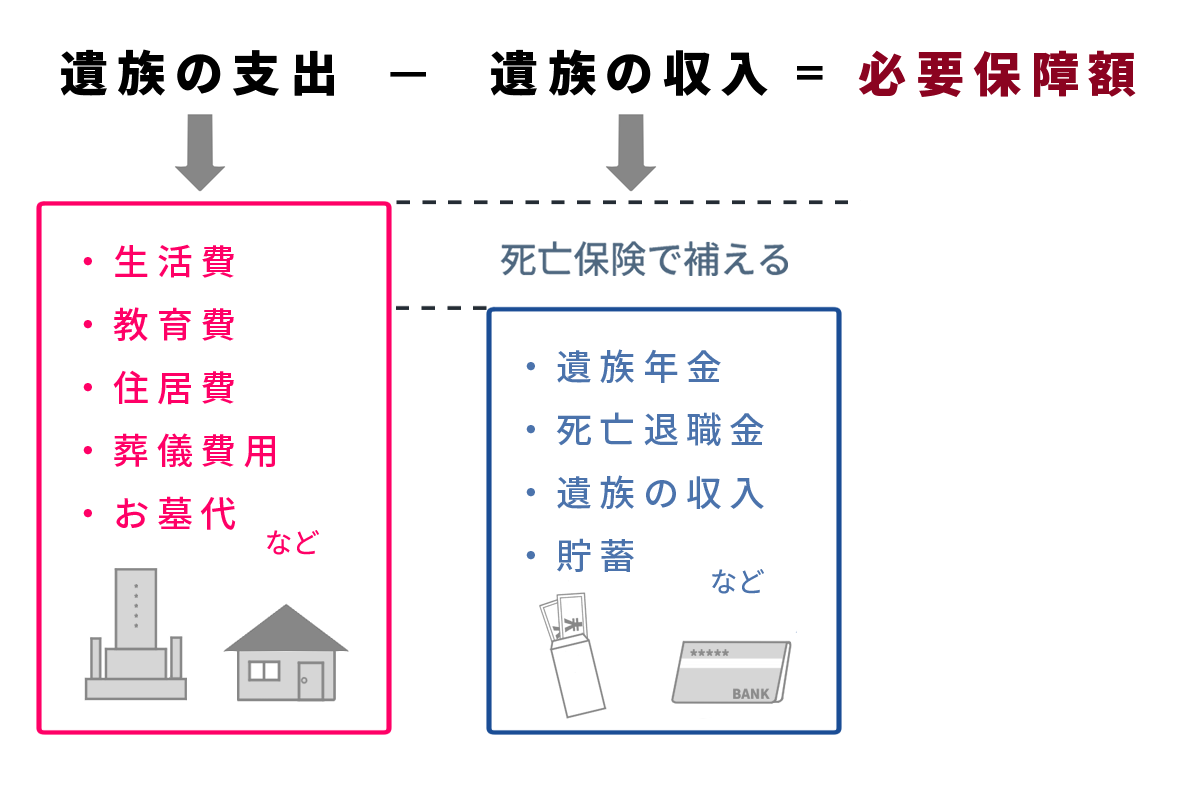

必要保障額の考え方

現状と今後の予定を把握できたら「どのようなリスクが考えられるか」「将来に向けて備えておきたい金額はいくら必要か」を確認してみてください。

病気や事故のリスクは、年齢や性別、生活習慣によっても異なります。男性は前立腺がんや大腸がん、胃がんに罹患するリスクが高く、がん死亡率も男性の方が高い傾向にあります。喫煙者は男性の方が多いのも要因であると考えられるでしょう。女性は乳がんや子宮がん、子宮筋腫といった女性特有の病気があり、妊娠・出産の際に大きな体調の変化がおきることもあります。

また、子どもの進学先は公立か、小学校や中学校のうちから私立を受験させるのか、学習塾や習い事に通わせるのかなど教育方針によって、必要な教育費は変化します。

ご自身にとって、どのような保障が必要になるのかしっかり確認しましょう。

③公的支援や親族の援助があるか確認する

預貯金や保険だけでなく、利用できる公的制度や、親族からの援助を受けられるかどうかも確認しましょう。

日本国内に住む20歳から60歳の全ての人が加入することとなっており、支払われた保険料を高齢者などへと給付する「公的年金」や医療機関などで支払った額がひと月で上限額を超えた場合、超過金額分を支給する「高額療養費制度」、傷病手当金などの公的制度は、働けなくなったときや医療費の負担が増えたときの支えとして利用できます。

また、亡くなった人によって生計を維持されていた(同居または別居でも仕送りを受けており、所得が一定以下)配偶者や子どもが受け取れる「遺族基礎年金」や「遺族厚生年金」もあります。

遺族基礎年金は、国民年金や厚生年金保険の被保険者、もしくは被保険者であった人が亡くなった場合、その人に生計を維持されていた子どもや配偶者が受け取れる公的年金制度です。ただし、子どもが婚姻しておらず、18歳になった年度の3月末まで(障害年金の障害等級1級または2級の状態にある場合は20歳未満)であることが受給要件です。

遺族厚生年金は、要件を満たす厚生年金保険の被保険者である人が亡くなった場合、その人に生計を維持されていた配偶者や子ども、両親、孫、祖父母が受け取れる公的年金制度です。遺族厚生年金は、要件を満たせば遺族基礎年金とあわせて受給できます。なお、受給対象者には死亡した人との関係による優先順位や、受給対象者ごとに年齢や年数などの制限があります。

遺族年金の対象者ごとの要件

| 優先順位 | 受給対象者 | 対象者ごとの要件 |

|---|---|---|

| 1 | 妻 | 子どものいない30歳未満の妻は5年間のみ受給 |

| 2 | 子ども | 18歳になった年度の3月末まで、または20歳未満で障害年金の障害等級1級または2級の状態にある場合 |

| 3 | 夫 | 妻の死亡当時に55歳以上で、60歳からの受給となるが、遺族基礎年金とあわせて受給できる場合は55歳から60歳までの間も受給可能 |

| 4 | 父母 | 子どもの死亡時に55歳以上で、60歳から受給 |

| 5 | 孫 | 18歳になった年度の3月末までにある、または20歳未満で障害年金の障害等級1級または2級の状態にある場合 |

| 6 | 祖父母 | 孫の死亡時に55歳以上で、60歳から受給 |

所得などの要件を満たすと、高校の授業料にあてられる支援金が受け取れる「高等学校等就学支援金制度」もあります。両親のどちらか一方が働き、高校生1人・中学生1人の子どもがいる世帯で、年収約910万円未満が受給要件です。

ご自身が利用できる公的制度には何があるのか、どれくらいの金額が受け取れるのかを理解し、不足する部分を保険で補う、というのが基本的な考え方になります。

高校や大学の学費は、国や自治体による学費の支援、返済不要となる給付型の奨学金も存在します。また、在学中は利息が発生せず卒業後に低金利で返済できる奨学金を利用する方法もあるでしょう。世帯収入や本人の学習意欲など、受け取りには各団体の定める条件を満たさなければなりませんが、学費を用意するための選択肢になります。もしものときに備えてどのような制度・奨学金があるのか事前に調べておくことをおすすめします。

また、親族からの資金援助や、将来的に相続などで得られる資産があれば、資金計画も変わります。このような可能性の有無も把握する必要があります。

④支払い可能な保険料を考える

保障額を大きくし、保障内容を充実させるほど安心感を得られるかもしれません。しかし、保障内容を手厚くするとその分保険料も高額になる可能性が高いです。現在の収支状況に見合った保険料でなければ、保険料の支払いで家計を圧迫してしまいます。

毎月・毎年の収支状況と払込期間を確認し、無理なく支払える保険料が大体いくらまでか把握したうえで、適切な保障内容・保険料の保険に加入しましょう。

また、保険加入を考えるタイミングで家計全体の見直しを図ることも大切です。無駄な支出がないかチェックするとよいでしょう。

⑤保障内容や保険金が給付される条件まで理解してから選ぶ

生命保険は、商品ごとに保障内容や保険金が給付される条件が異なります。そのため、内容を理解したうえで加入しましょう。

たとえば、医療保険の場合「日帰り入院も保障対象となるのか」「給付金を受け取れる回数・金額の上限などはあるのか」など、保障内容が大きく異なります。ほかにも、がん保険の場合は免責期間があり、加入直後では給付金を受け取れないなどの制約があります。免責期間とは、保険金や給付金の支払い対象となる場合でも、一定の条件により支払いが免除される期間のことです。

なかには、運用実績や為替レートによって満期保険金額や解約返戻金が増減するような、投資性のある保険に魅力を感じる方もいるかもしれません。しかし、こういった保険は、満期保険金や解約返戻金の額が運用実績と為替変動の影響により、払い込んだ保険料を大きく下回る可能性もある商品です。保険金額が増える可能性だけでなく、減るリスクもあることをしっかりと理解しましょう。

保障される条件は加入前に必ず確認し、保障内容や給付される条件を理解して選ぶよう注意してください。

生命保険に加入する年齢について

生命保険は、加入する年代によって選び方が変化します。

ここでは20代・30代・40代・50代以降の4つに分けて、それぞれのライフステージに合わせた選び方を解説します。

20代の場合

20代であれば、就業してからの年数も短く、収入や貯蓄の少ない人の方が多いかもしれません。そのため、収入に対する保険料の負担が重くならないよう、医療保険や死亡保険など、必要なものを見極めて選びましょう。

独身であれば高額な死亡保障は必要ないかもしれませんが、突然の大きな病気やケガに備えて医療保険や、一定期間就業できない状態がつづくと給付金が受け取れる就業不能保険があると安心です。独身であっても両親など同居家族の生活を支えているのであれば、ご自身が万が一死亡または所定の高度障害状態になった際の備えとして、死亡保険も検討しておきましょう。

また、30代・40代と年齢を重ねるにつれて、家族構成やライフスタイルが変化していく可能性もあります。20代で保険加入を考える際は、今後の変化も考えて保険内容を見直しやすいものを選択するのがおすすめです。

30代の場合

30代は、結婚・出産といった家族構成の変化がおきやすい時期です。同時に、夫婦だけの暮らしを選択する方や、30代以降も独身生活を続ける方など、さまざまなライフステージの方がいる年代でもあります。

社会的な変化として、入社したばかりの20代の頃よりも仕事上の責任が増し、収入も多くなっている人が多いでしょう。一方で、これまでの社会経験から転職や起業にチャレンジし、新しい働き方を模索する人もいます。こうした家族構成や社会的立場の変化にともない、ローンを組んでマイホームや自動車の購入を考えたり、保険の加入状況を見直したりする時期になります。

30代からは、給付金の受け取り額は十分であるか、保障内容に満足できるかを考え、家族構成や配偶者の就労状態、ローンの有無などにあわせて保険を選びましょう。家族が増えるのであれば、独身時代とは異なりご自身の医療費だけでなく、もしものとき家族の生活を守れるかも考えた保険選びが必要です。また、今後も独身生活を続けるのであれば、突然の病気やケガによって働けなくなったときの備えも考えておきましょう。

住宅ローンには「団体信用生命保険」という生命保険の加入が必要な場合があります。団体信用生命保険に加入すると、住宅ローンの契約者が万が一、死亡もしくは所定の状態になったときに、ローン残高を保険金で返済できます。

のこされた家族の収入でローン返済できないと、自宅を手放すことになるかもしれません。

団体信用生命保険に加入することで、こうした不安に備えられ、家族や家を守れます。こちらも含めて考えておくことが大切です。

40代の場合

40代になると、子どものいる家庭であれば高校・大学進学といった、教育資金の負担も増えるでしょう。また、40代でも結婚・出産を経験する人や、その後も独身を選択する人もいます。子どものいる家庭ならば、今後必要となる教育資金を考え、学資保険の加入や奨学金・助成金などの制度も調べておきたいところです。

学資保険は教育資金を準備するための保険であり、子どもを被保険者として両親のいずれかが契約者になって保険料を支払うのが一般的です。満期は子どもの大学進学時期に設定されているものが多く、子どもが小さい頃から少しずつ積み立てて、大学費用の準備ができます。もしも満期までに契約者が死亡または所定の高度障害状態になった場合、保険料の払込が免除されて満期保険金が受け取れる商品もあるため、万が一のことがあっても子どもに教育資金を用意できます。

そして40代は、加齢による病気リスクも上がる年代です。20代・30代の頃に加入した保険では、保障内容が不十分かもしれません。子どもの有無にかかわらず、医療保険やがん保険への加入状況を見直し、医療費への備えが十分であるかも考えて保険を選びましょう。

50代以降の場合

50代以降になると、老後資金が気になる時期です。

定年退職して退職金と年金での生活になるのか、定年後も仕事を続けるのか、そもそも定年や退職金のない自営業であるかなどによって、老後の収入は変化します。今後の予定を考え、無理なく支払える保険を選びましょう。

子どもが義務教育を終え独り立ちする時期が近づいている家庭であれば、死亡保障額が適切であるか確認することも重要です。また、終身医療保険は一生涯の保障が続きますが、加入時の年齢が75歳まで・85歳までといった制限があるため、必要であれば早い時期から加入を検討しましょう。さらに、介護保険や認知症保険など、老後に考えられるリスクに特化して備えられる保険商品も検討してみると安心です。

生命保険の選び方に迷ったら比較サイトなどを利用する

生命保険への加入を検討する際、比較サイトを利用すれば複数の保険商品の情報を一度で確認でき、保険料や保障内容、特約や付帯サービスなどの有無、加入条件などを比較しつつ、各社サイトから資料請求をおこなえます。

- 生命保険

-

生命保険の見積(無料)・比較

詳しく見る

また、比較サイトを利用したうえで、それでも保険選びに迷ってしまう場合は、複数の保険商品を扱う保険相談窓口などに相談するのもよいでしょう。さまざまな保険のなかから、ご自身に最適なプランを提案してもらえる可能性があります。

- 保険無料相談実施中

-

保険の比較では、保険アドバイザーに無料で直接ご相談頂くことができ、ご相談頂いた内容をもとにお客様にあった解決策や保険をご提案させて頂きます。

詳しく見る

相談する際は、保険に加入する目的や年収、生活費、希望する保障内容、現状のライフスタイル、将来設計などをあらかじめ明確にすると、相談からプランの提案までスムーズに進められるでしょう。

まとめ

生命保険には、さまざまな種類があります。ご自身の年齢や家族構成、ライフプラン、収入や預貯金の額により必要な保険は異なります。生命保険の選び方のポイントを知り、ご自身にとって必要なものを選んで加入しましょう。

選び方を間違えると、せっかく加入しても必要なときに適用されなかったり、保険料の負担が重くなったりする可能性があります。保険選びに迷った場合は、比較サイトや保険相談窓口を活用してみるのもよいかもしれません。

監修者情報

ファイナンシャルプランナー竹下昌成

竹下FP事務所代表、㈱メディエス代表取締役、TAC専任講師。兵庫県西宮市在住。立教大学卒後、池田泉州銀行、日本GE、タマホームなどを経て現職。タマホームFPとして600件超のFP相談実績あり。サラリーマン投資家としてスタートした不動産賃貸業歴20年。大家業をメインに講師や執筆活動、相談業務などをおこなう。

- 保有資格

- 日本FP協会会員(CFP®)、宅地建物取引士、貸金業務取扱主任者、住宅ローンアドバイザー、スカラシップアドバイザー

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

- ※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問い合わせください。

- ※税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度にもとづくもので、全ての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2023年3月16日)

2302051-2402