保険の見直しは必要?見直すときのチェックポイントや注意点を解説

必要な保険や保障はご自身の状況によって変わってきます。その時々のリスクに備えるには、定期的な保険の見直しが必要です。

しかし、そもそも本当に保険の見直しが必要なのか、具体的にどのような視点で保険を見直すべきなのか、疑問に感じる方もいらっしゃるでしょう。この記事では、保険の見直しが必要な理由や見直しのタイミング、見直しの際にチェックしたいポイントなどを解説します。

保険の見直しとは?

保険の見直しとは、ライフステージや生活環境に変化があったとき、保険の更新時期、保険料が高いと感じたときなどに、契約している保険の内容をあらためて確認することです。

見直しの方法としては、たとえば「新しい保険に加入して加入中の保険を解約する」「加入中の保険の特約を見直す」「保険金額を減額・増額する」などがあげられます。

保険の見直しはなぜ必要?メリットやデメリットも解説

保険に加入してから年月が経っている場合、加入している保険や保障内容が現在も適しているとは限りません。

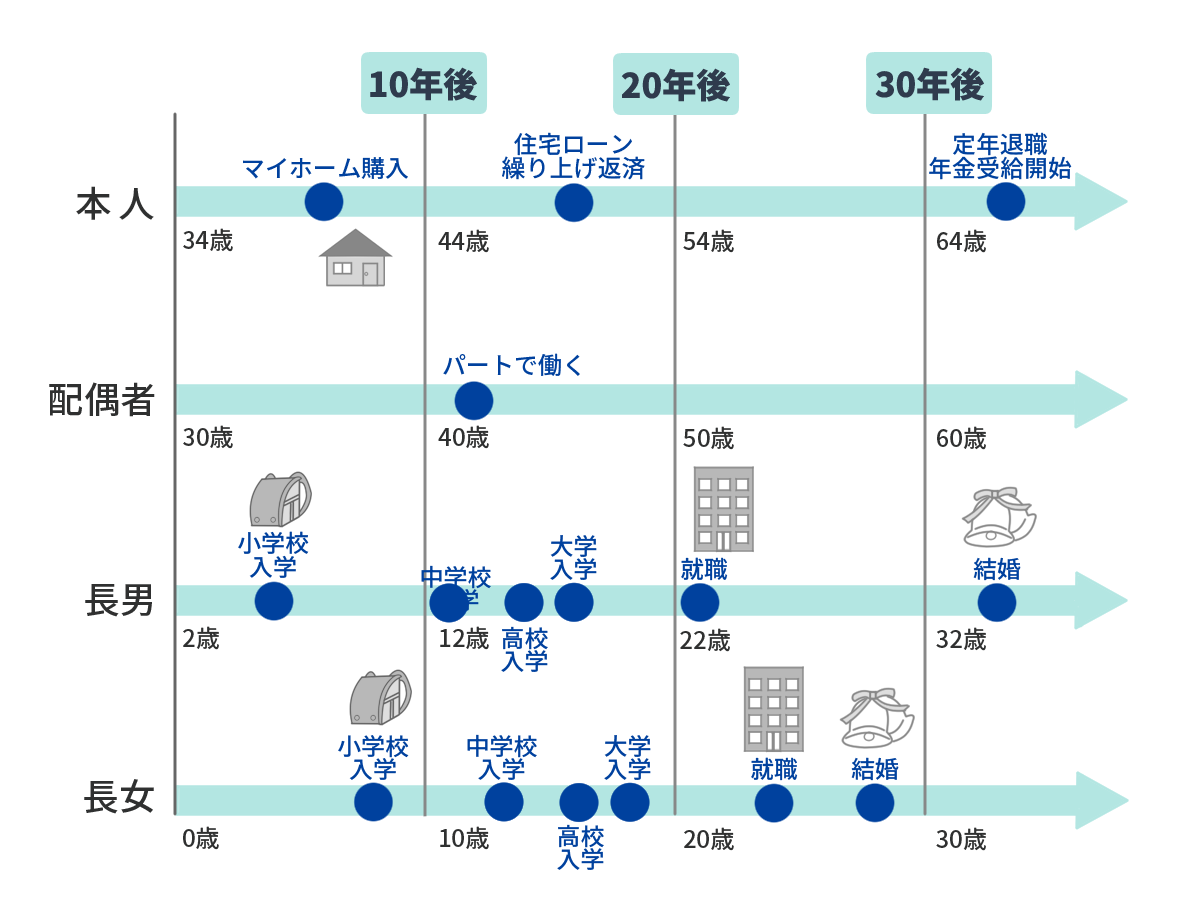

結婚や子どもの誕生・進学・独立、ご自身の転職・退職など経てライフステージが変化すると、ご自身を取り巻く環境が変わっていき、並行して必要な保障も変化します。

そのため、定期的に保険や保障内容を見直すことが必要です。

ライフプランの一例

また、保険商品も日々変化しており、時代やニーズにあわせて新たな保険商品が発売されています。保険の見直しをおこなうことで、よりご自身に適した保険をみつけられるかもしれません。保険の加入から時間が経っている方は、一度内容を見直してみましょう。

保険を見直すメリット

保険を見直すメリットはおもに2つあります。

まず、現在のライフステージに保険を最適化させることで、リスクに対する適切な備えが可能になります。たとえば、子どもが生まれた場合は学資保険や死亡保険を充実させる、子どもが就職して独立した場合は医療や介護の保障を充実させるといったケースが想定されます。

また、保険を見直す際、不要な特約を解約したり、よりリーズナブルな保険に乗り換えたりすることで、月々の保険料を節約できます。節約できた保険料を貯蓄にまわすなどすると、将来の備えにもつながるでしょう。

保険を見直すデメリット

保険の見直しには、デメリットをともなう場合もあるため注意が必要です。

とくに気をつけたいのが、見直しにともなって保険を解約する場合です。たとえば、貯蓄型保険を途中解約する場合、解約時に受け取るお金(解約返戻金)が払込み保険料の総額よりも少なくなる可能性が非常に高いです。

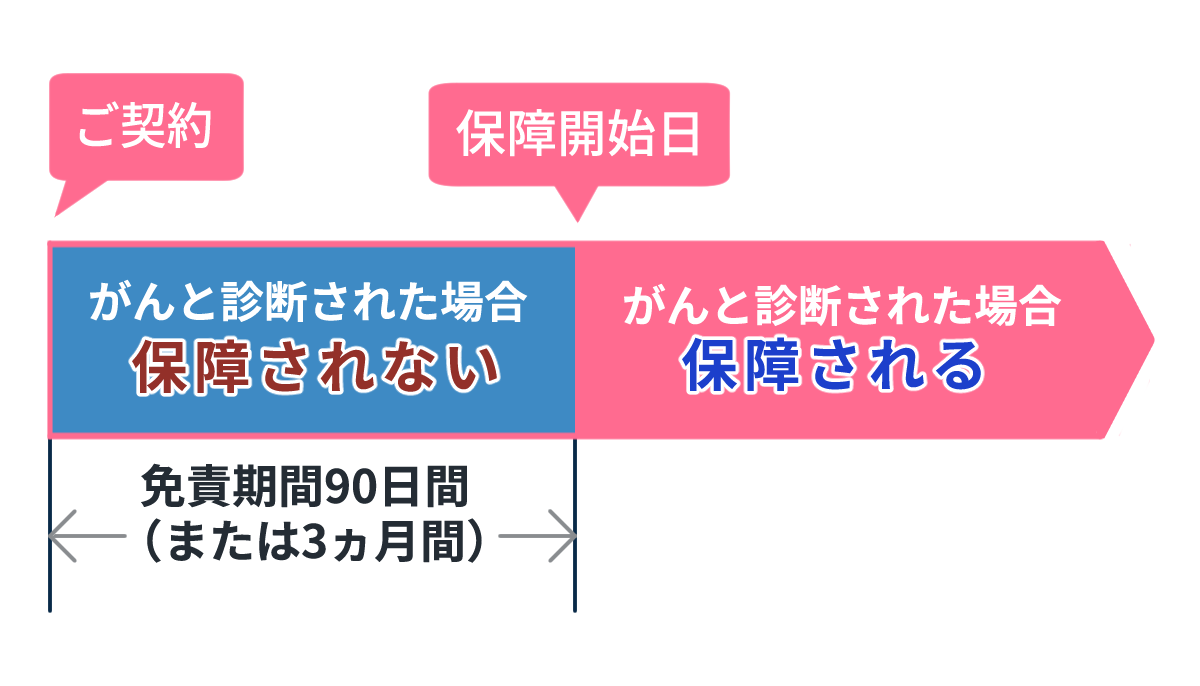

また、がん保険には契約から90日程度の「免責期間(がんと診断されても保障されない期間)」が設定されていることが一般的で、新たながん保険に加入し、今加入している保険を解約したあと、この免責期間中にがんと診断された場合には、保障を受けることができなくなってしまいます。

保険の見直しをおこなう際は、加入中の保険を解約するリスクやデメリットもしっかり確認しておきましょう。

保険見直しのタイミング

保険の見直しは、おもに次のタイミングでおこなうことをおすすめします。

- ライフステージが変化したとき

- 保険が満期・更新を迎えたとき

- 保険料の負担が大きいとき

- 健康面に不安を感じはじめたとき

以下で詳しい内容を解説します。

ライフステージの変化

ライフステージの変化によって、病気やケガ、将来のための資金など、想定されるリスクや不安は変化します。たとえば、子どもが産まれてからは、ご自身の備えだけでなく、子どもの養育費や教育費の備えも必要です。年齢を重ねるにつれ、介護などに不安を感じる方も増えてくるでしょう。

生きていくうえで起こり得るさまざまなリスクや不安に備えるためには、ライフステージの変化にあわせて保険を見直し、必要に応じて保障内容を変えていく必要があります。

以下では加入中の保険をどう見直していくべきか、ライフステージごとにご紹介します。

-

■就職、独立、起業したとき

-

就職して社会に出たばかりの時期は、保険料の支払いを負担に感じる方もいるかもしれません。しかし、そういう方こそ「医療保険」や「就業不能保険」など、ご自身の病気やケガ、働けなくなったときの経済的リスクに備える保険に加入することをおすすめします。

若い世代の方でも、病気で入院をして働けなくなる可能性は十分考えられます。「医療保険」や「就業不能保険」に加入しておけば、病気やケガで働けなくなった場合に月々の生活費をサポートしてもらえるため、働けない期間の収入や出費に対する不安を軽減することができるでしょう。

このように、万が一に備えて、公的医療保険制度では補いきれない費用などをカバーするため、保険を検討しておくと安心です。

また、独立や起業をした方も保険の加入を検討しましょう。会社を辞めて個人で事業をおこなう場合、基本的に雇用保険や労災保険など一部の公的保障を受けられなくなります。独立をきっかけに手薄になった保障は、民間の保険商品でカバーすると良いでしょう。

-

■結婚したとき

-

結婚したときは、家計状況の変化にあわせて必要な保障内容や加入中の保険を見直すと安心です。

とくに共働きではない場合、収入を得ている方が病気で働けなくなったときのリスクが高まります。一時的に収入がなくなる可能性も考慮したうえで、必要な保障を確保できる医療保険や就業不能保険などを探してみると良いでしょう。共働きの場合も、どちらかが働けなくなった場合の収入減に備えて、夫婦で医療保険に加入しておくと安心です。

また、将来的に子どもを希望する方は保険に加入することで、妊娠・出産時に発生する可能性がある子宮外妊娠や妊娠高血圧症、帝王切開分娩や吸引分娩などによる長期の入院など、想定外の医療費に備えられるメリットもあります。

-

■離婚したとき

-

離婚をしたときも保険を見直すべきタイミングです。保険の契約者・被保険者が誰になっているかをあらためて確認し、保険を解約するか継続するか、名義変更はできるか、保険金の受取人や指定代理請求人を元配偶者から変更するかどうか、という点を検討・決定しなければなりません。

契約内容の変更は、契約者本人が保険会社に連絡しておこないます。そのため、保険に関する手続きは話し合いがしやすい別居前の段階でおこなうと良いでしょう。

また、子どもがいる場合と子どもがいない場合で、加入を検討すべき保険は変わります。子どもがいて学資保険に加入している場合は、学資保険の継続や契約者名義についての話し合いが必要です。

一方、子どもがいない夫婦が離婚した場合、配偶者のために加入していた保障を減らすことが可能です。保険金受取人は両親・兄弟姉妹・祖父母などに変更しましょう。

-

■妊娠・出産したとき

-

妊娠・出産は病気ではないため、基本的に「公的医療保険制度」が適用されません。しかし、その費用は、公的医療保険制度による「出産育児一時金」を利用することである程度まかなえます。出産育児一時金は、子どもひとりあたり原則50万円※1が支給されます。

なお、切迫早産や帝王切開、吸引分娩による出産など、いわゆる異常分娩には公的医療保険制度が適用され、医療費の自己負担は3割となります。高額療養費制度も利用できますが、長期の入院や治療、手術が必要になれば、医療費以外の費用も長期的に必要になり、経済的な負担は大きくなっていきます。これから妊娠・出産を考えている方は、女性向けの保障が手厚い医療保険も候補に入れて医療保険を検討すると、より安心でしょう。

妊娠中も、27週頃※2までなら医療保険に加入できないわけではありませんが、その妊娠・出産は保障されない商品が一般的なため、なるべく妊娠前の加入をおすすめします。

妊娠・出産後は学資保険など、子どもの進学資金を準備できる保険への加入を検討すると良いでしょう。学資保険は、保護者の万一に備えながら、子どもの教育資金に備える「貯蓄型保険」です。加入しておけば、入学・進学などにあわせて学資金を受け取ることができます。

親(保護者)に万一があったときの子どもの養育費、教育費の備えとして、収入保障保険など生命保険(死亡保険)への加入や保険金額の増額も検討しましょう。

※1産科医療補償制度(分娩に関連して重度脳性麻痺となった赤ちゃんと家族を補償する制度)に加入していない医療施設で出産する場合は、48万8,000円。早産や死産、流産などであっても、12週目以降であれば支給されます。

※2妊娠28週満であっても、保険商品ごとの引き受け基準や被保険者の既往歴・告知内容などの理由から、加入できない場合もあります。

-

■子どもが独立したとき

-

子どもが就職して経済的に独立したときは、加入している生命保険(死亡保険)を見直しましょう。子ども自身が収入を得られるようになれば、養育費や教育費に備えて加入していた生命保険は不要になります。

子どもが独立したタイミングで保険金額を減額する、あるいは解約するなどして保険料をおさえ、その分はご自身の老後の備えなどに使うと良いでしょう。

-

■老後(定年後)

-

定年後は、給料ではなく退職金や年金で生活をするようになり、収入面での変化があるため、保険の見直しに適したタイミングです。また、老後は病気やケガのリスクが高まるため、長生きすると想定した場合の医療費に不安を感じる方は、医療保険やがん保険、介護保険の加入を検討すると良いでしょう。

また、生命保険や医療保険の保険料は、高齢になってから加入・更新するほど高くなる傾向があります。保険の見直しをする際は保障内容だけでなく、無理なく続けられる保険料かどうかも考慮しましょう。

保険が満期・更新を迎えたとき

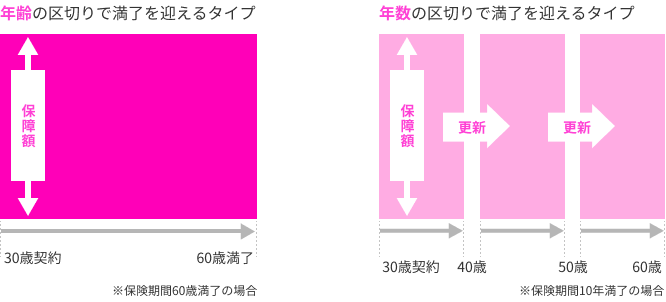

生命保険や医療保険は、大きく「定期型」と「終身型」の2つのタイプに分類できます。

-

■定期型の保険

-

定期型の保険は、一定期間ごとに保険期間が区切られているタイプの保険です。定期型の保険には、保障される年齢が決まっていて更新がない「全期型」と、保障される期間が決まっている「更新型」があります。

「更新型」の場合、保険期間が満了したら、更新するかを決められるため、保険を見直すタイミングに適しています。同じ保障内容で更新する場合、保険料は更新時点の年齢と保険料率で再計算されるため、一般的に更新前より保険料が高くなる可能性が高いです。ただし、保障額を減額して更新したり特約を解約したりすることで、保険料をおさえることができます。

定期型の保険のイメージ

-

■終身型の保険

-

一方で、終身型の保険には更新がなく、加入時の保険料のまま、亡くなるまで一生涯保障が続きます。途中で保険料が上がらない点はメリットにもなる反面、加入時点の保険料は定期型の保険に比べて高くなります。

子どもが独立するまで、定年までなど一定期間の保障を確保したい方は、保険料を安くおさえられる定期型の保険に切り替えるのも選択肢のひとつです。定期型と終身型の違いをよく理解して、ご自身にあった保険を選ぶことが大切です。

保険料の負担が大きいとき

「収入が減った」などの理由から保険料の支払いを負担に感じている場合は、必要のない保険や特約に加入していないか確認しましょう。保険や特約を解約すると保障は減りますが、その分の保険料の負担を減らすことができます。

加入する保険の保険料の払込み期間・方法などの見直しによって、保障内容を変えずに保険料を下げられる場合もあります。月々の保険料負担をおさえたいのか、トータルで支払う保険料の総額をおさえたいのかを考えながら、保険料をどのように支払うのかも検討するとよいでしょう。

解約返戻金のある生命保険(死亡保険)であれば、解約する前に払済保険や延長(定期)保険に変更して保険料の支払いを止める方法も検討しましょう。なお、解約返戻金のある生命保険の中でも、延長(定期)保険に変更できる商品は一部です。

払済保険とは、保険料の払込みを中止して、その時点の解約返戻金をもとに、保険の種類と保険期間はそのまま(あるいは養老保険などに変更)、保険金額(保障額)の少ない保険に変更する方法です。

延長(定期)保険は、保険料の払込みを中止して、その時点の解約返戻金をもとに、死亡・高度障害保障のみの定期保険に変更する方法です。保険金額(保障額)は変わりませんが、変更時の解約返戻金の額によっては保険期間が短くなることがあります。

なお、払済保険や延長(定期)保険への変更は、保険の種類や解約返戻金が少ないなどの理由で利用できない場合があります。また、特約は原則消滅するため注意が必要です。

いずれの方法でも、保険料をおさえるために必要な保障まで削ってしまわないよう注意しましょう。

健康面に不安を感じはじめたとき

健康に関する不安は加齢にともない増していくものです。

将来の病気やケガなどに備えたい方は、現在加入している保険の保障内容に不足がないか見直すことをおすすめします。内容が充実した保険に加入しておくことで、経済的な不安を軽減できるでしょう。ただし、現在病気を患っている・病歴や基礎疾患がある場合などは、新しく保険に加入するのが難しくなる場合が多いため注意が必要です。

また、60代以降は、認知症の発症率が上昇する傾向にあります。将来的な介護の負担に備えたいという方は、介護保険や認知症保険への加入を検討してみてはいかがでしょうか。

保険見直しの際にチェックしたい5つのポイント

保険の見直しをおこなう際は次の5つをチェックしましょう。

- ①保障額

- ②保険料

- ③保険期間

- ④保障内容

- ⑤保険金受取人

以下で各チェックポイントの詳細を順番に解説します。

チェックポイント①保障額

保険を見直す際は、保障額が十分かどうかを確認してください。現在加入している保険の死亡保険金や医療保険・がん保険の給付金などの保障額が不足している場合、万が一のことがあったときには経済的に困る可能性があります。

必要となる保障額は、家族構成や現在の収入、子どもの年齢や進学プランなどによって変わります。

対面での保険相談で必要な保障額を計算してもらったり、各保険会社の公式サイトなどにある必要保障額のシミュレーションを活用したりして保障額を算出してみると良いでしょう。

チェックポイント②保険料

保険の見直しでは、無理なく支払える保険料であるかどうかも重要です。いくらまでなら支払えるのか、具体的な金額を把握しておくことが大切です。

現在の収入と保険料のバランスをしっかり確認し、保険料が家計を圧迫している場合は、必要性の低い保険や特約の解約、別の商品への乗り換えなどを検討しましょう。

チェックポイント③保険期間

保険には、一生涯保障が続く「終身型」と、5年・10年など保険期間を区切って保険料を支払う「定期型」の保険があります。

定期型の保険は、保険期間終了後も自動更新される「更新型」と、保険期間終了時に契約も終了する「全期型」の2つのタイプから選べる場合が多いです。

更新型は、保険期間の満了後も今までと同じ保障内容・保障額・保障期間で契約が継続されます。ただし、更新時の年齢などで保険料が再計算されて保険料が高くなるため、注意が必要です。

更新の時期は、保険を見直す最適なタイミングです。必要なタイミングで充分な保障を受けるためにも、保険見直しの際は、保険期間と保障が必要な期間があっているかどうかをチェックしましょう。

チェックポイント④保障内容

生命保険の契約は長期にわたることが多く、契約中にライフスタイルが変化して、加入時と必要な保障の内容が変わることもあります。

結婚や出産などを機に保障を充実させたい場合は、現在の契約に追加して別の新しい生命保険を契約したり、今加入している保険に特約を「中途付加」したりするなどの見直し方法があります。

一方、子ども独立などで必要な保障が減った場合には、保険や特約の「解約」のほか、保障額の「減額」などの選択肢があります。ただし、保険や特約を解約すると保障がなくなるため、よく検討しましょう。

加入している生命保険が現在のニーズに合っているかどうか、保障内容を見直してみましょう。

チェックポイント⑤保険金受取人

家族構成や生活スタイルが変化したときは、保険金の受取人も確認・見直しが必要です。

たとえば、独身時代は親を、結婚時は配偶者を保険金の受取人とするケースが一般的ですが、生活環境の変化にともない別の方を受取人にした方が良いケースもあります。保険を見直す際は、将来誰に保険金を受け取ってほしいかを考え、見直し・変更することをおすすめします。

なお、保険金が実際に支払われる前であれば、被保険者の同意を得たうえで、保険契約者が保険金受取人を変更することができます。

保険見直しをする際の5つの注意点

現在加入している保険の解約などをともなう見直しでは、いくつか注意したいポイントがあります。

- ①保険の解約は新しい保険に加入してからおこなう

- ②新しい保険に加入するのが最適かしっかり検討する

- ③解約返戻金がいくらくらいか確認する

- ④免責期間を念頭におく

- ⑤健康状態によっては、加入できない商品がある

以下で具体的な内容をご紹介します。

注意点①保険の解約は新しい保険に加入してからおこなう

新しい保険に切り替えるときは、加入中の保険をすぐに解約しないよう注意してください。

新しい保険に加入する前に保険を解約してしまうと、保障を受けられない期間が発生してしまいます。また、一般的に保険の新規加入には健康状態の審査があり、申込んだからといって必ずしも保険に加入できるとは限りません。保険は解約してしまうと原則として元の状態には戻せないため、新たに保険に加入できなければ保障がなくなってしまいます。

保険を解約してから新たな保険に加入できるまで、保障を受けられない期間中に万が一のことがあれば、保険金を受け取ることができません。

保障が必要な状態なのに、加入中の保険を解約する場合は、必ず新しい保険に加入してから手続きを進めましょう。

注意点②新しい保険に加入するのが最適かしっかり検討する

現在の保険に不満があったとしても、新しい保険に切り替えるのが最適とは限りません。

一般的な保険は、保障内容を追加することができます。加入中の保険に特約を追加するだけで、現在必要な保障を確保できる可能性もあります。

保険を見直す際は「新規で保険に加入した場合」と「契約中の保険に保障内容を追加した場合」とで保障内容や保険料を比較して、より適切な方を選びましょう。

※保障内容を追加する場合、あらためて健康状態などの告知が必要になることが一般的です。

注意点③解約返戻金がいくらくらいか確認する

解約返戻金とは、加入中の保険を解約した場合に支払われるお金のことです。

終身保険や養老保険、個人年金保険など、いわゆる貯蓄性のある保険は、契約条件によって解約返戻金が払い込む保険料を上回ることがあり、資産形成に活用できるケースもあります。資産形成目的でこのような保険に加入している場合、途中で解約してしまうと解約返戻金が払い込んだ保険料の総額を下回るおそれがあります。損をしたような気持ちになることもあるかもしれませんので、解約返戻金の確認は重要です。

とくに、契約後すぐに解約した場合は受け取ることができる解約返戻金がまったくないか、あってもごくわずかであるケースがほとんどです。解約返戻金の金額は事前によく確認し、そのうえで解約するべきかどうか、解約以外の手段がないかを検討しましょう。

※解約をおこなうと保険契約者が解約控除等として一部金銭の負担が生じる場合があります。そのほか、配当等に係る請求権等を失うことになる場合があります。解約の際に加入の保険会社に確認しましょう。

注意点④免責期間を念頭におく

がん保険には、加入後に一定期間保障を受けられない免責期間があります。一般的ながん保険の免責期間は加入から90日間で、この期間中にがんと診断されても保障は受けられません。

がん保険への加入を検討している方は免責期間を念頭におき、余裕をもって加入手続きを済ませるように気をつけてください。がん保険の見直しでは、免責期間を過ぎるまで加入中の保険を解約しないようにしましょう。

がん保険の保障期間

注意点⑤健康状態によっては、加入できない商品がある

新しく保険に加入する際は、保険会社に職業や申込み時点の健康状態、過去の病歴の内容などを伝える「告知」という手続きが必要です。

また、現在の保険に特約を中途付加する場合や保険金額(保障額)を増額する場合なども、告知が必要となります。

告知内容によっては保険に加入できない可能性があります。ただし、持病や既往症があっても入りやすい保険もあるため、各保険会社の保険商品をしっかり比較・検討しましょう。

まとめ

ライフステージが変化したときや、保険が満期・更新を迎えたときなどは、加入している保険の見直しに適したタイミングです。保険の切り替えや特約の解約・追加などは、保険料や保障内容などをよく確認して慎重に決めましょう。

必要な保障や見直しの方法がわからない場合は、専門家に相談するのもおすすめです。専門家に相談して不明点を解消したうえで保障内容を見直せば、ご自身に適した保険や保障内容がみつけやすくなります。

保険募集代理店 楽天インシュアランスプランニング株式会社の「楽天 保険の比較」では、さまざまな保険商品を比較できるだけでなく、保険アドバイザーによる保険の見直し相談にお申込みいただけます。オンライン面談も受け付けており、自宅にいながら保険の相談が可能です。保険の見直しをおこなう際はぜひご活用ください。

- 保険無料相談実施中

-

保険の比較では、保険アドバイザーに無料で直接ご相談頂くことができ、ご相談頂いた内容をもとにお客様にあった解決策や保険をご提案させて頂きます。

詳しく見る

監修者情報

ファイナンシャルプランナー竹国弘城

RAPPORT Consulting Office (ラポール・コンサルティング・オフィス)代表。名古屋大学工学部機械・航空工学科卒業。証券会社、生損保代理店での勤務を経て、ファイナンシャルプランナーとして独立。お金に関する相談や記事の執筆・監修を通じ、自身のお金の問題について自ら考え、行動できるようになってもらうための活動を行う。ミニマリストでもあり、ミニマリズムとマネープランニングを融合したシンプルで豊かな暮らしを提案している。趣味はサウナ(サウナ・スパプロフェッショナル)。

- 資格情報

- 1級ファイナンシャルプランニング技能士、日本FP協会会員(CFP®)

※CFP®、CERTIFIED FINANCIAL PLANNER®、およびサーティファイド ファイナンシャル プランナー®は、米国外においてはFinancial Planning Standards Board Ltd.(FPSB)の登録商標で、FPSBとのライセンス契約の下に、日本国内においてはNPO法人日本FP協会が商標の使用を認めています。

- ※このページの内容は、一般的な情報を掲載したものであり、個別の保険商品の補償/保障内容とは関係がありません。ご契約中の保険商品の補償/保障内容につきましては、ご契約中の保険会社にお問い合わせください。

- ※税制上・社会保険制度の取扱いは、このページの掲載開始日時点の税制・社会保険制度にもとづくもので、全ての情報を網羅するものではありません。将来的に税制の変更により計算方法・税率などが、また、社会保険制度が変わる場合もありますのでご注意ください。なお、個別の税務取扱いについては所轄の税務署または税理士などに、社会保険制度の個別の取扱いについては年金事務所または社会保険労務士などにご確認のうえ、ご自身の責任においてご判断ください。

(掲載開始日:2024年2月28日)

2401002-2501